8 de diciembre de 2015

Petróleo y dólar: dos realidades que limitan el curso de la economía (Parte 1/2)

Por: Camilo Andrés Álvarez Zapata.

Hoy en día existen dos temas recurrentes entre las discusiones diarias y que nos deben interesar a todos los colombianos, no solo a expertos economistas, financieros, políticos y estudiosos de las coyunturas internacionales, sino a las ciudadanos en general porque son dos temas que tienen repercusiones directas en nuestro diario vivir; estos son el comportamiento de los precios del dólar y precio internacional del petróleo.

A lo largo del presente informe se hablará sobre el comportamiento de ambos precios, para lograr entender qué factores influyen sobre el valor de éstos y cuál es la relación que existe entre ambos, de tal forma que se pueda aclarar la razón por la cual el dólar sube cuando el precio del crudo baja; además servirá para analizar si la situación actual que se vive es sana para la economía colombiana.

En un primer plano, tenemos al dólar como la divisa referencia para efectuar negociaciones y transacciones en los mercados trasnacionales. Su valor nominal está ligado, principalmente, al comportamiento de la economía estadounidense, y dentro del contexto del mercado colombiano, a la disponibilidad de dólares, y esto de cierto modo depende de cómo varíe el precio del barril de crudo. En este sentido, el precio del dólar subirá (es decir, que el peso colombiano se devalúa frente al dólar) si la economía norteamericana se fortalece o si dentro de la coyuntura nacional se reduce la oferta de dólares disponibles en el mercado o disminuye el precio del barril de crudo (e incluso si suceden estos fenómenos al tiempo), y se revalúa el peso colombiano frente al dólar si se producen las causas contrarias (la economía americana se debilita, la oferta de dólares aumenta, el precio del crudo sube o todas). Del comportamiento del precio de esta divisa se ve directamente afectado el nivel de importaciones y exportaciones que realiza la nación, así como la brecha deficitaria que existe en la cuenta corriente dentro de la balanza de pagos nacional y el total de inversión extranjera que llega a suelo colombiano.

Asimismo, en la actualidad, gran parte de las economías mundiales se han enfocado en la explotación y comercialización de hidrocarburos (donde Colombia no es la excepción), debido a que son bienes altamente demandados, haciendo especial énfasis en el petróleo, debido a que este recurso no renovable es ampliamente utilizado en las industrias; su refinación da origen a diversos productos que pueden ser empleados por las diversas actividades humanas: de éste se obtiene al menos el 90% del combustible que emplean automóviles, aviones o camiones para desplazarse; genera al menos el 35% de fuentes energéticas para los procesos productivos de otras industrias; el gasóleo que alimenta la calefacción; el asfalto que cubre carreteras y autopistas; los plásticos empleados para la fabricación de ordenadores, juguetes, electrodomésticos, envases, etc.[1] Estos son sólo algunos de los productos que se obtienen directa o indirectamente del petróleo, y tal variedad de usos hacen que, hoy por hoy, vivir sin el oro negro sea un imposible. Por tal motivo, la extracción, comercialización y refinación de petróleo y sus derivados juega un papel determinante dentro del curso que tomen los mercados internacionales y la economía en general. Lo anterior, sumado a que, desde mediados de 2010 hasta mediados de 2014 presentó precios superiores a los 80 dólares con máximos que alcanzaban los 116 USD por barril de crudo[2], precios a los cuales, el comercio de petróleo se mostraba como una gran oportunidad para las diversas economías para generar mayores ingresos e impulsar su crecimiento.

Como se afirmó con anterioridad, el dólar es una variable ligada al precio del barril de petróleo; mantienen una relación inversa, es decir, que si el petróleo cae, el dólar sube. Sin embargo, también se aclaró que no es la única variable que influye en la determinación de su valor nominal. A continuación se hablará un poco sobre el crecimiento económico que ha presentado Estados Unidos y cómo esto ha influido directamente sobre la determinación del precio del dólar.

El repunte estadoudinense

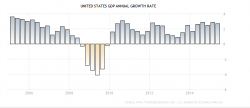

Como bien se sabe, Estados Unidos sufrió un largo periodo de recesión originado en 2006 tras la crisis financiera desencadenada por la burbuja inmobiliaria, generando las mayores repercusiones para el mercado durante 2008. Desde 2008 hasta inicios de 2010, la economía norteamericana se encontraba estancada y no representaba ningún tipo de atractivo para los inversionistas locales ni extranjeros, incluso, presentaba decensos en cuanto a su Producto Interno Bruto[3] (ver gráfica).

Esta situación hizo que los inversionistas buscaran nuevos destinos para depositar sus capitales y generar rentabilidad, destinos con mercados emergentes, tasas de interés llamativas, sistemas políticos organizados y sólidos[4], de tal forma que sintieran que su dinero iba a ser depositado en territorios seguros que a la larga les generaran rendimientos; entre esos destinos figuraba Colombia como una oportunidad latente para los inversionistas internacionales.

Para 2008, el promedio para la Tasa Representativa del Mercado (TRM) se encontraba en $1966,66 COP; tras la crisis, para 2010 y 2011 descendió ($1897,89 COP; $1848,17 COP respectivamente), lo que refleja el aumento de la oferta de dólares en el mercado colombiano, lo que crea presiones sobre la tasa de cambio, haciendo que el peso se revalúe frente al dólar.[5]

No obstante, este panorama no fue definitivo, pues a partir del primer trimestre de 2010, la economía estadounidense enciende de nuevo motores y evidencia un repunte, creciendo 2,2% promedio anual hasta 2014, y para el segundo trimestre de 2015, el crecimiento fue del 3,7%, superior al 2,3% que esperaban los analistas económicos para ese periodo[6]. Estos crecimientos se deben al aumento del consumo interno, lo que ha ayudado a crear nuevas oportunidades de empleo y han generado en conjunto presiones sobre la tasa de inflación, lo que ha creado expectativas sobre si la Reserva Federal (FED) subirá las tasas de interés para mitigar esas presiones.

Esta situación hizo que las especulaciones sobre la continuidad del crecimiento de la economía americana aumentaran y los inversionistas internacionales viraran su atención nuevamente hacia allí, retirando su capital invertido en otros países y retornándolo a suelo norteamericano. Esto como consecuencia hace que el nivel de dólares disponibles en esos territorios donde tenían el dinero invertido, se reduzca y por ende, la moneda local se devalúe frente al dólar, tal como sucede en el caso colombiano.

Lo que sucede allá se siente acá

En resumidas cuentas, si la economía de Estados Unidos se fortalece, su divisa también lo hará.

“La divisa verde ha registrado su racha alcista más prolongada en más de 17 años, al apreciarse contra una amplia canasta de monedas…”, según el ICE U.S. Dollar Index.

Por otro lado, respecto al petróleo, es importante aclarar que Estados Unidos es el consumidor más importante de esta materia prima, por lo que, en conjunto con la Organización de Países Exportadores de Petróleo (OPEP), van a ser los actores determinantes a la hora de definir el curso del precio de este bien.

Lo anterior se puede respaldar afirmando que, así como la OPEP controla el 81% de las reservas probadas de petróleo, y que además generó el 41% de la producción de crudo durante 2014, según lo estipuló en su informe anual (OPEC, 2014), esta organización no controla la totalidad del mercado, ni tampoco sus miembros son los únicos con la maquinaria necesaria para realizar las exploraciones y perforaciones de los pozos; en este sentido, Estados Unidos tiene gran capital invertido en maquinarias para realizar perforaciones dentro del suelo continental como en la plataforma marina (exploraciones off shore), debido a que como es el mayor interesado en el crudo, debe asegurar su cuota de consumo y para ello brinda a los países que pueden exportarlo la maquinaria necesaria.

La cuestión es que, desde 2011, tras la primavera árabe, el precio del petróleo se estableció alrededor de los 100 USD por barril, lo que era muy conveniente para los países exportadores como aquellos pertenecientes a la OPEP pero suponía grandes gastos para los que consumían este commodity en grandes cantidades, especialmente para Estados Unidos, el cual en ese mismo año, consumió 19,1 millones de barriles diarios (mbd), de los cuales importó el 49% (Indexmundi, 2012). Ante esta situación, Washington decidió reducir significativamente las importaciones de crudo e incentivar la exploración y explotación interna de éste para así autoabastecerse. Fue entonces que a mediados de 2014 EE.UU decide incentivar su producción de petróleo, incrementando la obtención de 5,5 mbd a 9,2 mbd; este hecho hizo que el volumen de petróleo circulando aumentara, debido a que EE.UU ya no consumía el petróleo externo, lo que disminuyó la demanda internacional por crudo, generando excesos de oferta, lo que llevó a la disminución del precio del barril de 100 USD en agosto de 2014, hasta 60,55 USD en tan solo 4 meses (nddexmundi, 2015).

En paralelo, uno de los principios bajo los cuales se creó la OPEP fue lograr una oferta eficiente de crudo, económica, de constante acceso para todos los consumidores, pero que también asegure un nivel de ingresos estable para los productores; pero frente a este espectáculo, los miembros de la OPEP se reunieron y acordaron mantener la producción conjunta en 30 mbd, generando aún más exceso de oferta, todo con el fin de mantener los precios del barril lo más bajos posibles, a fin de hacer que las exploraciones que EE.UU buscaba llevar a cabo no fueran viables, debido a los altos costos que suponen su técnica de fraccionamiento de piedras de esquisto mediante presiones hidráulicas o también conocida como Fracking.

Este hecho aún se mantiene, y es la principal razón por la que los precios por barril estén entre 42 – 46 USD en la referencia WTI o entre 47 – 52 en la referencia BRENT.

Ahora, sin nos centramos nuevamente en el caso colombiano, tenemos que ésta es una nación cuyo mercado internacional está enmarcado en un 55% por las exportaciones de petróleo, según datos del Banco de la República; por ende una disminución de los precios internacionales de éste representan importantes bajas en cuanto a los ingresos en dólares que recibe la nación por actividades comerciales en el exterior, ya que entrarán menos dólares a cambio de los barriles que se transen en los mercados internacionales. Asimismo, debido a que gran parte de la inversión extranjera presente en el país está enfocada a desarrollar proyectos de exploración petrolera, con esos precios por barril tan bajos, los inversionistas prefieren no arriesgar su capital y por el contrario salir a buscar mejores oportunidades de inversión, lo que también reducirá el nivel de dólares presente en el mercado colombiano, lo que genera presiones adicionales en la tasa de cambio, haciendo que el peso se devalúe aún más frente a un dólar cada vez más fuerte.

Entonces se tiene que el dólar va a variar como consecuencia de los cambios del precio del barril de petróleo, en la medida que el crudo, al ser el producto estrella de la nación, el flujo de divisas extranjeras que entren al país dependerá del valor nominal del barril, lo que a su vez influirá en la demanda y la oferta de dólares dentro del mercado colombiano. Como el petróleo actualmente está redondeando los 46 USD de acuerdo a la referencia WTI, los ingresos por venta de petróleo se verán comprometidos, haciendo que entren menos dólares a la economía colombiana por el mismo volumen de barriles vendidos, lo que provoca que la oferta de divisas disminuya, jalonando al alza la tasa de cambio.

[1] Hidrycarbons, 2013.

[2] Datos tomados de indexmundi.com.

[3] En 2008 la economía norteamericana cayó 0,3% y en 2009 cayó 2,8%. Datos tomados del Banco Mundial.

[4] CNN en Expansión.

[5] Datos tomados del Banco de la República.

[6] Tomado de Trading Economics.

Referencias El Libre Pensador:

Indexmundi – Petróleo crudo, precio mensual en dólares americanos por barril.

Banco Mundial – Crecimiento del PIB (% anual)